如需更多报告,联系客服13699799697(微信)

或者,扫码阅读报告

稳定币是一种通过锚定特定资产或算法机制实现价值稳定的加密数字货币

旨在解决传统加密货币(如比特币、以太坊)价格剧烈波动的问题,成为连接传统金融与加密市场的桥梁

锚定机制:通过与法定货币(如美元、欧元)、实物资产(如黄金)、加密资产或算法模型挂钩,维持币值稳定。例如,USDT以1:1美元储备支撑,DAI通过加密资产超额抵押实现稳定

稳定币的分类

法币抵押型:通过锚定法定货币(如美元、欧元)并以足额储备资产(如现金、国债)为支撑的稳定币,由中心化机构发行并托管资产,如USDT、USDC、港币稳定币。稳定性强,流动性高,适合主流金融市场交易,依赖机构信用和监管合规性,存在“挤兑风险”

加密资产抵押型:通过超额抵押其他加密货币(如ETH、BTC)生成稳定币,依赖智能合约实现去中心化管理,如DAI。去中心化程度高,无需信任第三方机构,抵押资产价格剧烈波动可能导致清算风险

算法稳定型:不依赖实物抵押,通过算法动态调节供需维持价格稳定,通常采用铸币税、双代币模型或弹性供应机制,如已崩溃的UST、Ampleforth(AMPL)。资本效率高,去中心化潜力大,模型脆弱,易受市场恐慌影响

商品抵押型:以黄金、石油等实物商品为储备资产,通过链上代币化实现价值锚定,如PAXG。抗通胀能力强,适合对冲法币贬值风险,流动性较低,实物资产托管依赖中心化机构

混合型稳定币:结合多种抵押机制(如法币+加密资产+算法调节)的复合型稳定币,兼具灵活性与稳定性,如USDO。平衡去中心化与稳定性,适应复杂市场环境,机制复杂度高,需多维度风险管理

稳定币的功能

交易媒介:稳定币是加密市场的基础交易工具,解决了比特币等原生加密货币价格波动剧烈的痛点

支付结算:稳定币通过区块链技术实现点对点实时结算,大幅降低传统跨境支付的中间成本和时间延迟

避险工具:稳定币在高通胀、货币贬值或资本管制国家成为重要的财富管理工具

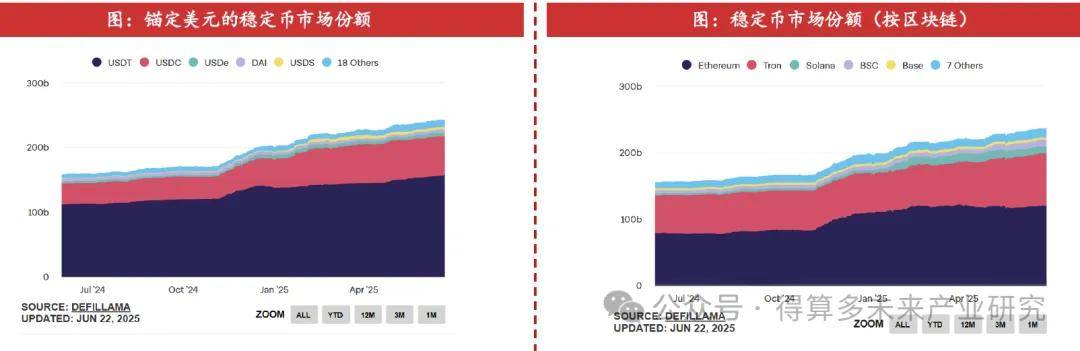

稳定币市值超过2500亿美元

其中锚定美元的稳定币市值超过2420亿元美元。根据The Block数据,截至6月22日,USDT占比64.7%,USDC占比25.1%,USDe占比2.3%,DAI占比1.8%,USDS占比1.7%

按区块链份额来看,Ethereum占比50.9%,Tron占比33.4%,Solana占比4.4%,BSC占比4.3%,Base占比1.6%

根据Dune与Artemis联合发布的《2025年稳定币现状》,截至2025年2月,稳定币年转账量达到35万亿美元,是Visa年转账量的两倍

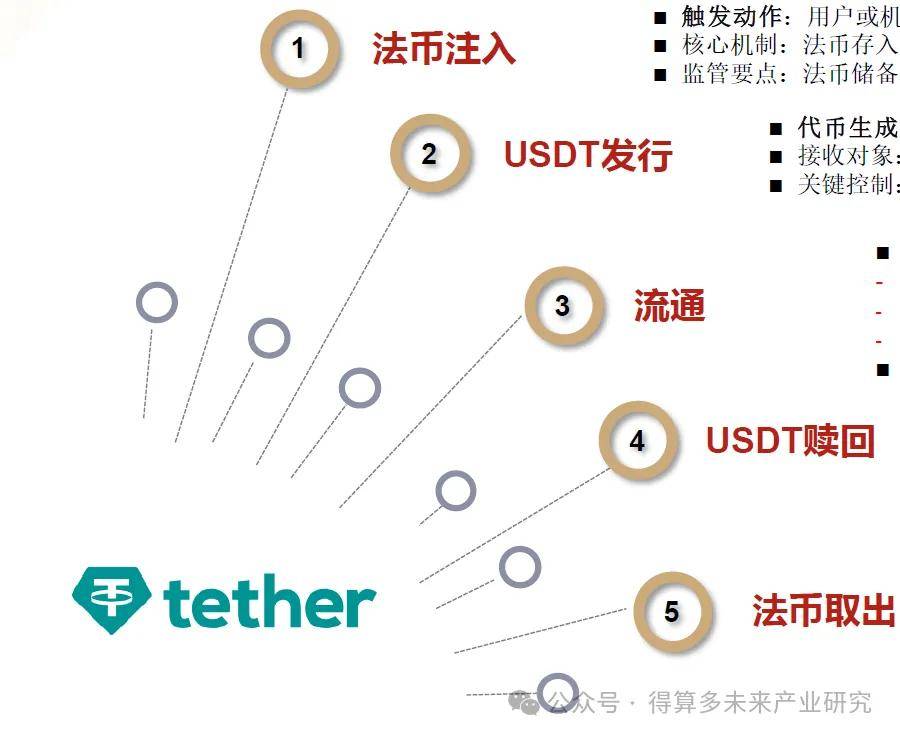

稳定币的发行与销毁

The First Stablecoin —— USDT的流通过程

触发动作:用户或机构将法币(如美元)存入Tether Limited (USDT发行主体)的指定银行账户

核心机制:法币存入后,Tether基于1:1 储备原则锁定等值资金(现金或短期国债)

监管要点:法币储备需独立托管于持牌银行,定期接受审计(如USDC采用每月公开储备报告)

代币生成:Tether通过智能合约在区块链(如以太坊、波场)上铸造与存入法币等值的USDT

接收对象:新发行的USDT发送至充值用户的链上钱包地址(如图中右侧Tether User)

关键控制:发行量严格匹配储备金,避免超发风险

应用场景:

- 交易媒介:用户在交易所用USDT兑换BTC、ETH等波动性资产

- 跨境支付:企业通过USDT实现跨境货款秒级结算(手续费<0.1美元)

- 金融创新:资产代币化(RWA)、支付网络融合、银行创新

技术特性:基于区块链的转移在数秒内完成,无需银行中介

发起条件:用户向Tether提交赎回申请,销毁链上USDT

资金返还:Tether从储备金中提取等额法币(扣除手续费),汇至用户银行账户

销毁证明:代币销毁交易在区块链公开可查

资金闭环:完成赎回的法币流出Tether储备账户,回归传统银行体系。

储备管理:赎回后储备金规模同步收缩,确保始终满足1:1锚定要求

稳定币监管趋严

2022年10月香港发布《有关虚拟资产发展的政策言》,明确将稳定币纳入监管框架,强调需建立风险匹配的监管制度

2023年6月欧盟正式发布《加密资产市场法规》(MiCA),2024年12月30日生效,首次将稳定币纳入泛欧监管

2024年12月,香港月提交《稳定币条例草案》至立法会

2024年3月推出港元稳定币监管沙盒,京东、渣打、众安银行等5家机构首批参与测试

2024年7月巴塞尔委员会批准银行加密资产敞口披露框架和资本标准

2024年12月,香港月提交《稳定币条例草案》至立法会

2025年5月20日,GENIUS稳定币法案在美国的参议院通过程序投票

2025年5月30日,香港正式通过《稳定币条例草案》

2025年6月17日,美国参议院通过稳定币法案

稳定币成为立法:

香港特别行政区政府于5月30日在宪报刊登《稳定币条例》。香港立法会已经在5月21日正式通过该条例草案,用以在香港设立“法币稳定币” (挂钩法定货币

的稳定币)发行人的发牌制度。该法例旨在推动金融创新的同时保持金融稳定,并标志着香港在数字资产领域迈出了重要的一步

分析:

1、标志着全球首个以“价值锚定监管”为核心原则的稳定币专项立法落地

2、条例以风险为本、牌照准入、多币种兼容为三大支柱,重塑稳定币监管范式。(1)强制牌照制度。覆盖所有在香港发行或宣称锚定港元价值的稳定币(无

论发行主体所在地),发行人需满足500万港元最低资本、100%高流动性储备资产(现金/国债)、独立托管等要求,(2)“价值锚定监管”,多币种兼容。突

破传统地域限制,将宣称挂钩港元的一切稳定币纳入监管,兼容多币种稳定币;(3)系统性风险防控。要求发行人建立赎回保障机制、反洗钱合规体系及危机处置预案

3、重塑香港国际金融中心竞争力。(1)填补监管空白,通过储备透明化与破产优先索偿权增强投资者信;(2)沙盒测试机构的实践表明,合规稳定币可降低跨境支付成本,缩短结算时间;(3)抢占全球数字金融制度高地

4、助推人民币国际化。离岸人民币稳定币(如京东JD-HKD)获合法地位,支持跨境贸易人民币结算,降低汇兑成本;联动数字人民币试点,强化香港在“一带一路”贸易中的清结算节点功能

5、激活Web3与数字资产生态。条例为DeFi、跨境支付等场景提供合规基础设施,推动稳定币市场发展

香港稳定币立法循序渐进

美国稳定币立法节奏加快

2025年2月,《Genius AcT》即《2025年美国稳定币引导与创新法案》,由共和党参议员Bill Hagerty提出,旨在建立联邦层面的稳定币监管框架,平衡创新与金融稳定

2025年5月19日,GENIUS法案以66票赞成通过参议院程序性投票(cloture动议),结束辩论进入最终表决阶段

2025年6月18日,GENIUS法案以68票赞成、30票反对在参议院全体表决通过,成为首部获参议院通过的稳定币联邦立法