如需更多报告,联系客服13699799697(微信)

或者,扫码阅读报告

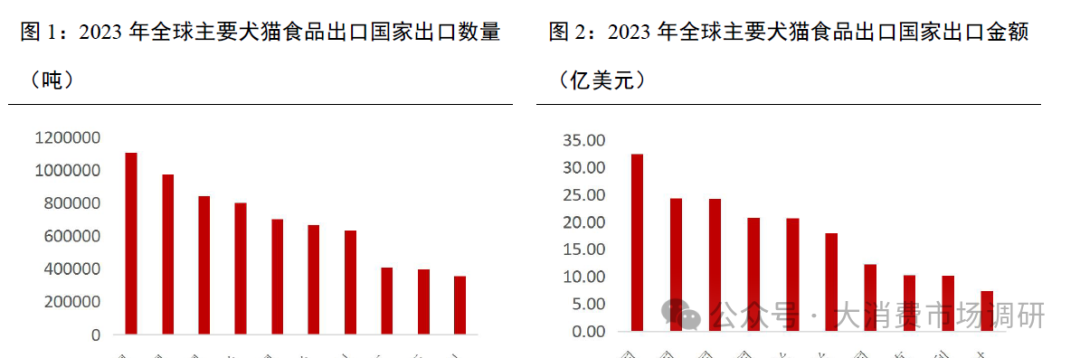

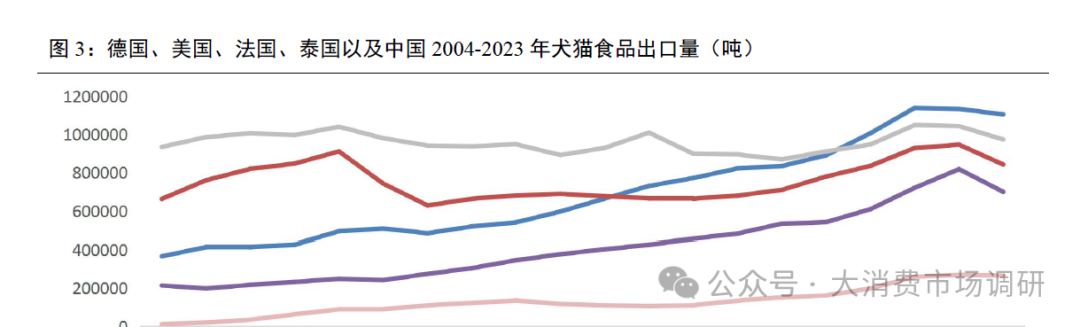

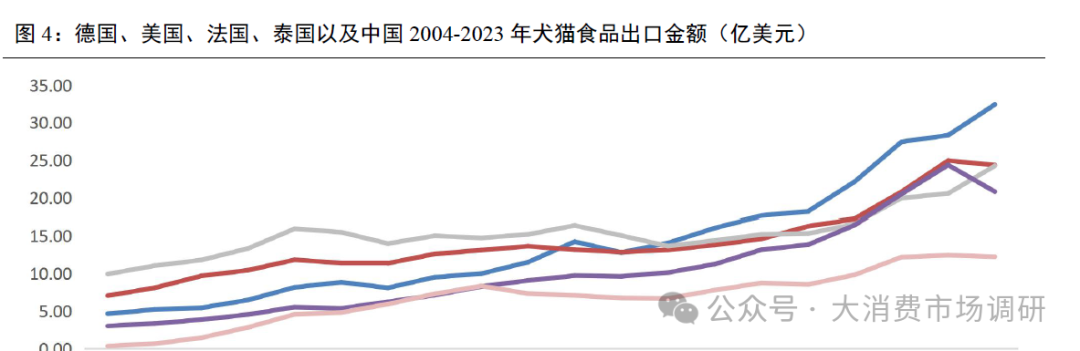

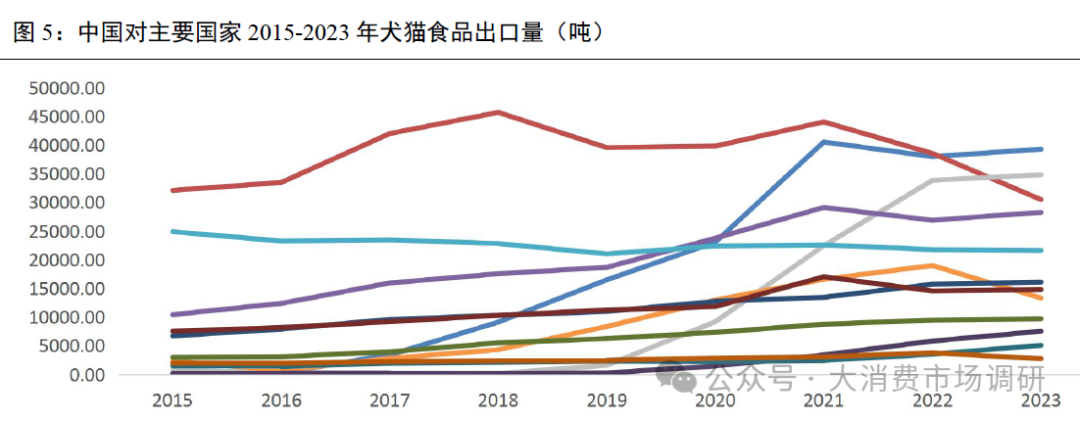

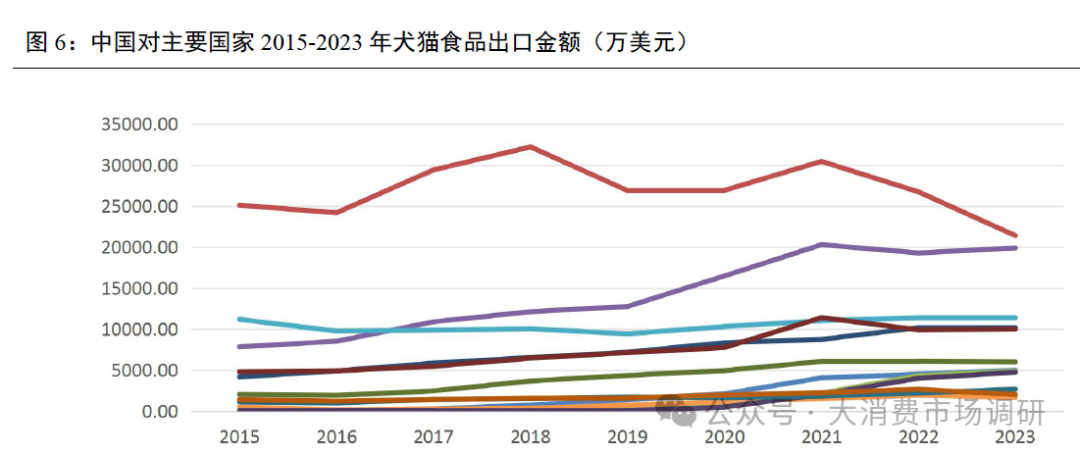

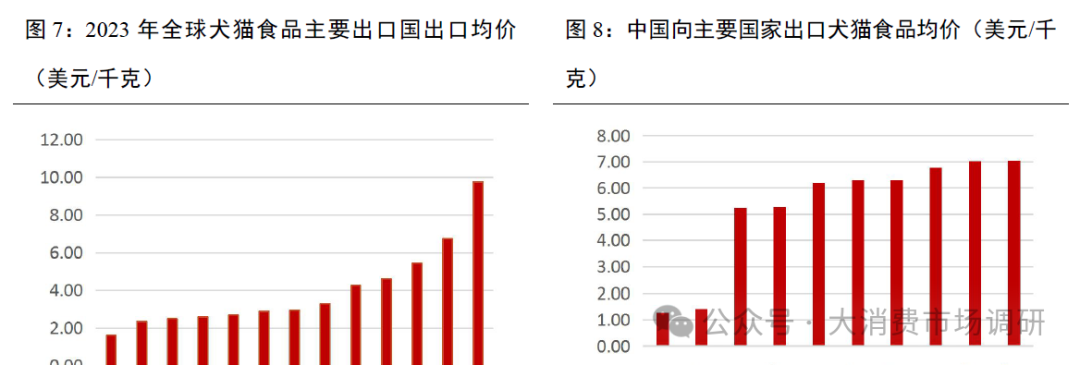

· 1.对标欧美成熟市场,我国宠物食品产业出海还有多大差距? 我们深入拆解并横向比对了各国家海关披露的犬猫食品类目(HS Code:230910)数据,L年·从出口数量、出口金额、出口目的地、出口均价等维度和欧美等宠物产业发达国家进行我们认为,当前我国宠物食品产业出口规模和产品结构等多个维度上相较领先国家均有数年的差距。 1.1出口规模:位列全球第7,欧洲及美国出口领先 根据Trade Map及各国家海关统计数据,2023年我国宠物食品中犬猫食品出口量为26.60万吨,同比减少1.15%;出口金额为12.26亿美元,同比减少1.48%,占全球犬猫食品出口总金额的4.94%,位列全球第7,前6名分别为德国(32.43亿美元)、美国(24.34亿美元)、法国(24.25亿美元)、泰国(20.81亿美元)、波兰(20.66亿美元)、荷兰(17.97亿美元),其中德国、法国等欧洲国家主要是向欧洲内部其他国家出口。考虑到关税壁垒在一定程度上影响我国加工饲料及加工食品出口规模,我们认为从出口规模来看,当前我国宠物食品行业出海水平距离德美法等领先国家或仍有超过十年的差距。 1.2 出口目的地:欧美日市场依然重要,东南亚增速迅猛 根据海关总署数据,2020年之前,我国犬猫食品出口量前三大国家为美国、日本及德国,且英国、韩国及荷兰等国家排名靠前。截至2023年,美德日依然是国内宠物食品出口量前五国家,但是2015-2023年间,向欧美日绝大部分国家出口数量增长较缓,其中向美国出口连续2年下滑。出口金额方面,欧美日发达地区出口金额仍然保持较高水平。东南亚市场2017年左右开始迅速增长,向印尼出口量从2016年至2021年开始快速提升,CAGR为 141.95%,2021年位居第2,2023年升至第1,实现3.93万吨出口量;向菲律宾出口则是从2019年开始迅速增长,2023年出口3.48万吨,排名升至第2。近年来由于出口数量提升,向东南亚国家出口总金额持续增长,但相对欧美日等国仍处于较低水平。 1.3出口均价:德美等国出口均价低,对应产品结构以主粮为主 通过深入拆分并横向对比各国家海关总署披露的犬猫食品(HS Code: 230910)出口数据,我们发掘到宠物食品出口中一个反直觉的关键逻辑:出口产品的绝对高单价主要反映出口产品结构,而并不能代表强品牌效应所带来的丰厚溢价。除新西兰外,美国、加拿大等成熟宠物市场的出口均价在2-3美元/千克左右区间,而中国、越南以及柬埔寨等代工产品为主的出口均价一般高于4美元/千克,我们认为主要是由于出口产品结构导致。受原材料添加结构差异影响,零食产品每公斤均价远高于主粮产品,中国、泰国等亚洲国家主要以宠物零食代工为主,而德国、美国出口产品则以宠物主粮为主。以德国为例,其犬猫食品出口子类目中,依据淀粉以及乳制品含量进行了进一步详细划分,淀粉含量>10%的犬猫食品占主;根据宠物食品产品原料构成来看,淀粉含量>10%的犬猫粮产品一般是以犬猫主粮为主,进一步说明了德国犬猫食品出口均价不足3美元/千克是由于以宠物主粮占主的产品结构导致的,美国出口情况亦是如此。 1.4出口结构:我国宠物食品出口不同目的地均价差异大,对欧美市场出口依然以宠物零食为主 根据海关总署数据,2023年我国犬猫食品向主要出口国出口金额分别为:印尼(0.50亿美元)、美国(2.14亿美元)、菲律宾(0.49亿美元)、德国(1.99亿美元),对应出口均价分别为印尼(1.27美元/千克)、美国(7.01美元/千克)、菲律宾(1.40美元/千克)、德国(7.04美元/千克),出口东南亚国家和出口美国德国等均价差距非常大。按照上文的逻辑,我国出口至东南亚国家以低端犬猫粮为主,而出口欧美市场的产品则仍以代工的宠物零食为主,均难以形成品牌效应。此外,根据海关总署公布的出口类目分类,我国犬猫食品(HS code: 230910)类目下有两个子类目,对应的是罐头包装犬猫食品(HS code:23091010)及非罐头包装犬猫食品 (HS code:23091090),2023年这两类出口金额分别为0.59亿美元/11.67亿美元,出口均价分别为1.89美元/千克以及4.97美元/千克,非罐头包装犬猫食品(HS code: 23091090>出口单价与我国向欧美等发达国家出口的单价水平接近,进一步说明了我国宠物食品主要出口类目非罐头包装犬猫食品(HS code: 23091090)仍是以较高单价的宠物零食为主,宠物主粮占比较低。我们认为从均价对应的产品出口结构维度来看,我国宠物食品出口与欧美存在的差距或许比上文提到的出口规模维度更加巨大。