如需更多报告,联系客服13699799697(微信)

或者,扫码阅读报告

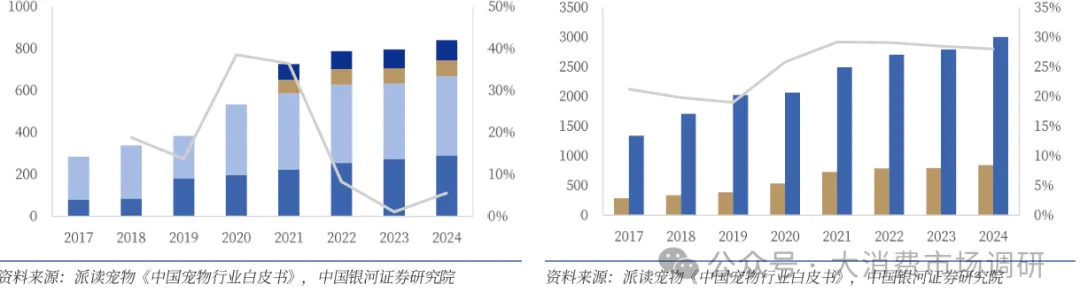

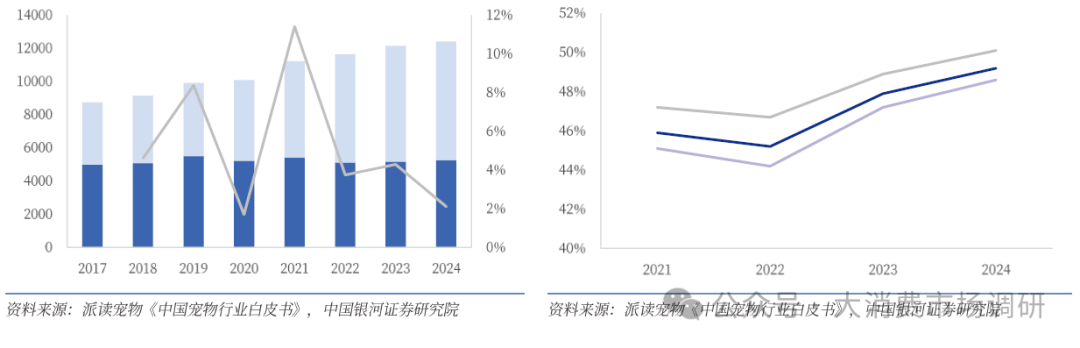

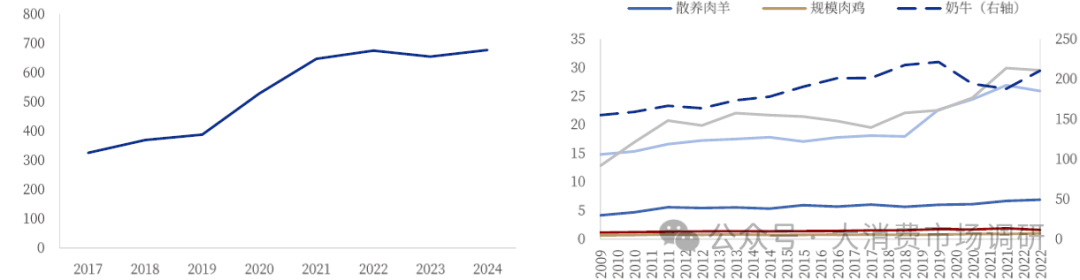

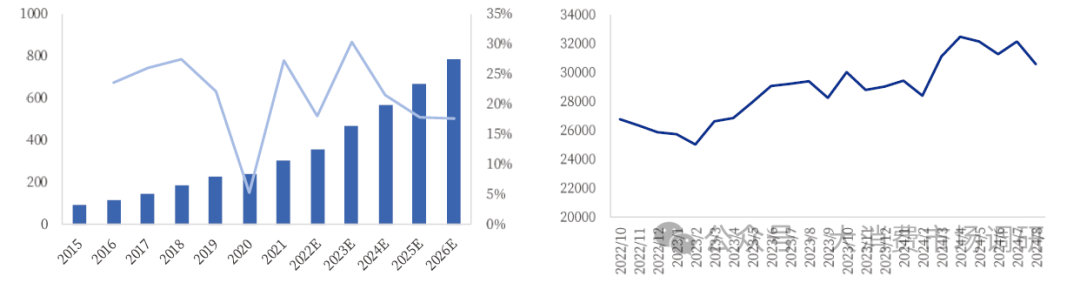

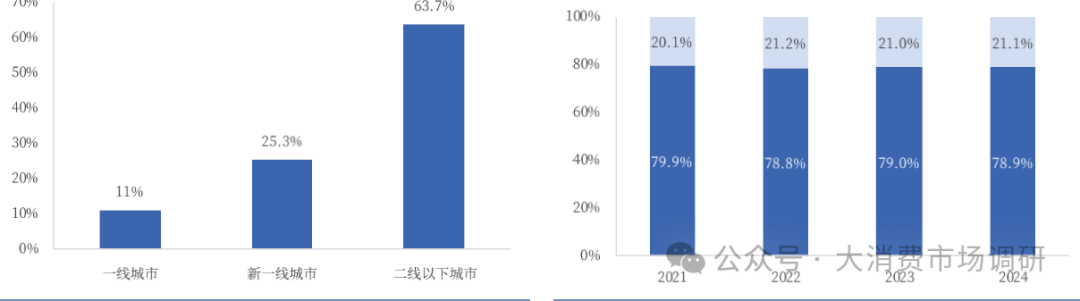

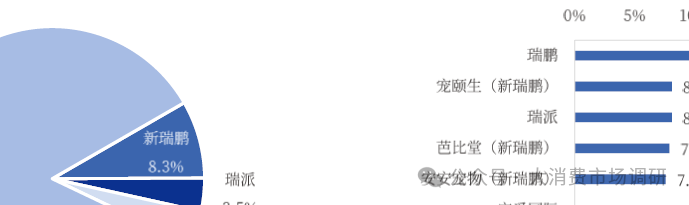

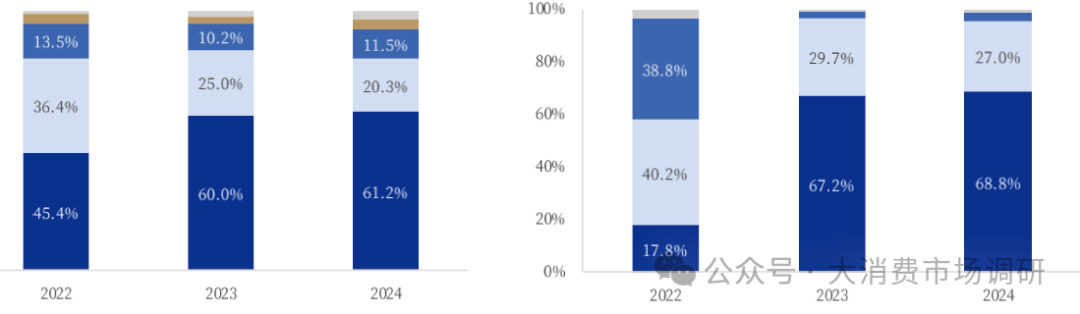

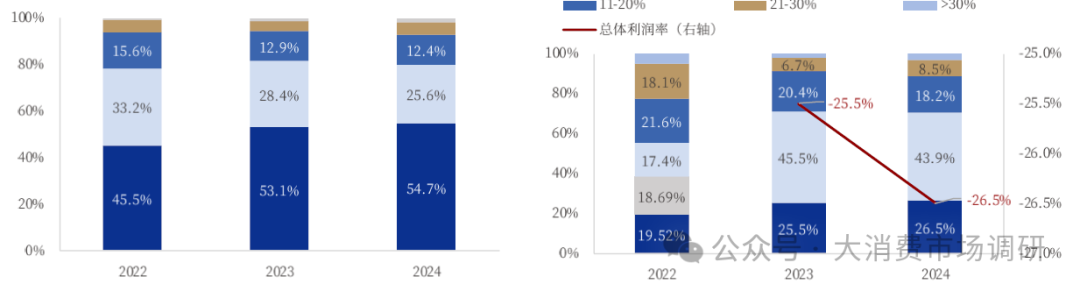

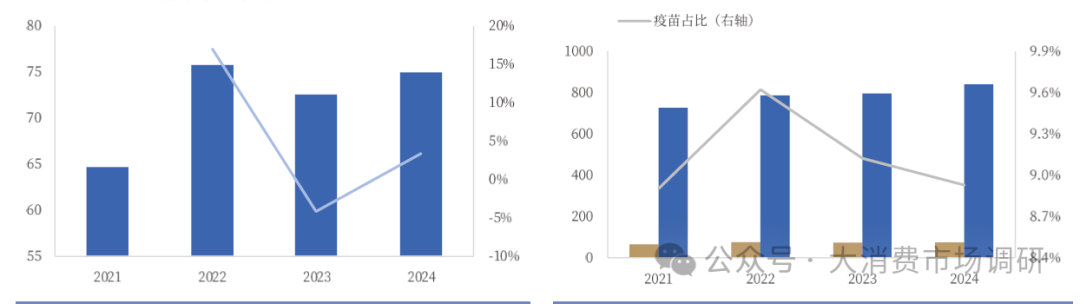

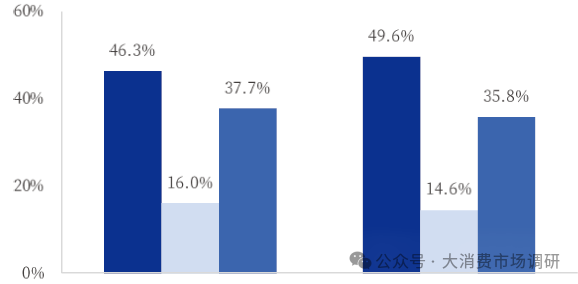

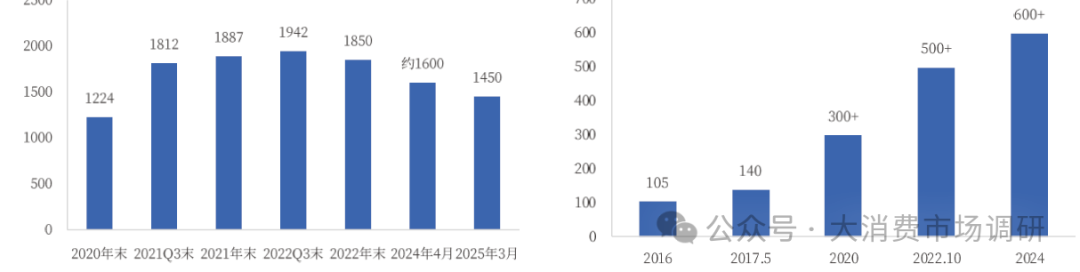

· (一)宠物医疗行业规模超800亿,未来增长空间广阔 我国宠物医疗市场快速扩容,24年规模超800亿元。根据派读宠物白皮书,宠物医疗为宠物行业第二大子行业,2024年市场规模为841亿元,同比+5.6%,2017-2024年CAGR 为+16.7%,占宠物行业总规模的比例自2017年的21.2%提升至2024年的28%。2020年以来,我国频繁出台宠物健康相关政策,一方面鼓励宠物疫苗及药品国产研发创新,另一方面规范兽医行业机构管理和人才建设。 后续看我国宠物医疗市场未来增长空间,可以从量、价两方面拆分来看。 一方面,来自于量的提升,包括宠物数量的增加、免疫率提升等。从宠物绝对数量的增长来看,犬猫为我国主要的宠物饲养品种,2024年我国宠物犬猫数量合计1.24亿只,同比+2.1%,2017-2024年CAGR 为+5.1%,呈稳定增长态势,其中宠物猫的增速高于宠物犬。但对标国外成熟市场,我国宠物渗透率仍有较大提升空间。根据尼尔森IQ,2022年我国宠物渗透率为22%,同期美国、澳大利亚、加拿大等成熟市场渗透率均超过50%,较日本28%的宠物渗透率亦尚存差距。 从免疫率提升的角度来看,近年我国宠物犬猫免疫率呈提升趋势,2024年宠物犬、猫免疫率分别达50.1%和48.6%。以狂犬疫苗为例,2024年我国宠物犬接种率达61.4%新高,自2019年起基本保持上行态势。根据WHO,一个地区的犬只狂犬病免疫率达到70%以上,就可以建立起有效的免疫屏障,切断狂犬病的传播。对比 2017年美国宠物狗的狂犬病免疫率就已超过90%,我国宠物免疫率仍与发达国家有较大差距。整体来看,我国养宠人士防疫意识有提升空间,意味着宠物免疫率有较大提升空间。 另一方面,来自于医疗消费价格较高及其带来的盈利优势。从纵向变化来看,根据派读宠物白皮书,2024年我国宠物(犬猫)只均医疗消费额约677元,同比+3.4%,2017-2024年 CAGR为+11%。随着宠物主对宠物健康重视度的日益提升,单只宠物医疗消费额呈现持续上行趋势,助力我国宠物医疗市场扩容。从横向对比来看,相比畜禽等经济动物,宠物诊疗费、疫苗及药品定价等均存在盈利优势。2022年我国主要经济动物中,只均医疗防疫费最高的奶牛为210元,其余畜禽只均医疗防疫费均在30元以下,而同期单只宠物年医疗消费676元,差距显著。宠物医疗消费的高定价带来毛利率优势,或将成为相关企业盈利增厚的新突破点。 (二)宠物医院快速多元发展中,行业盈利能力暂承压 作为宠物医疗的关键载体,我国宠物医院市场处于快速发展阶段。根据派读宠物白皮书,宠物诊疗(主要载体为宠物医院)是我国宠物医疗行业占比最高的子行业,2024年市场规模为378亿元,同比+5%,占比达45%。在宠物医疗行业产业链中,宠物医院处于核心枢纽位置,为宠物医疗服务发生的主要场所。相比美国等宠物医疗行业发展较为成熟的国家,我国宠物医疗行业起步较晚,在行业规模、渗透率、消费水平、规模化和专业程度等方面均存在较大差距,尚处于快速发展的阶段。 我国宠物医院数量持续增长中,截至2024年8月,宠物医院数量已达 30588家,较2022年10月增加14.2%。在医院数量增加的驱动下,我国宠物医院市场规模处于快速提升状态。根据Frost&Sullivan,2021年我国宠物医院市场规模达303亿元,同比+27.3%,2015-2021年CAGR 为+21.8%,占宠物护理市场规模的比例自2015年的46.5%提升至2021年的55.6%,预计至2026年,我国宠物医院市场规模有望达789亿元。 我国宠物医院市场格局较为分散,龙头渠道优势显著。由于我国新开宠物医院的准入门槛相对较低,单体医院仍为主要形态。根据爱宠白皮书,2024年我国单体医院占比为78.9%;连锁化为我国宠物医院未来发展趋势,连锁医院占比自2021年的20.1%提升至2024年的21.1%。 从收入角度看,2022年我国宠物医院市场CR10为15.4%,CR2为 11.8%(22年新瑞鹏、瑞派的宠物护理业务营收分别为29.6亿元和12.6亿元,市占率分别为8.3%和 3.5%),集中度较低,市场格局较分散。其中新瑞鹏作为行业龙头,产业链覆盖最为完善,具有显著的渠道优势。在2024年我国宠物医院使用率Top10中,多数为新瑞鹏旗下宠物医院品牌。 23年以来宠物医院行业盈利承压,主要源自消费降级及成本端压力加剧。根据爱宠白皮书,23-24年宠物医院的量价两端均呈现下行趋势。一方面,23年以来日均客户数在10个以下的宠物诊疗机构占比明显增加,24年约八成以上的宠物诊疗机构日均客户数在20个以内;另一方面,平均客单价也有明显下降, 24年绝大多数宠物诊疗机构的平均客单价在500元以下(占比约95.8%),而22年时平均客单价在500元以下的占比仅58%。 在量价双降的影响下,月营业额在20万元以下的宠物诊疗机构占比自22年的78.7%上升至24年的80.3%;利润率在10%以下的宠物诊疗机构占比自22年的55.6%上升至24年的70.4%,其中亏损的机构占比自22年的19.5%上升至24年的26.5%。24年我国宠物诊疗机构总体利润率水平约为-26.5%(同比-1pct)。行业正处于新一轮的洗牌调整中。 我们认为导致行业盈利下行的主要原因是消费降级及成本端压力加剧等。在宏观经济环境下的消费降级趋势影响下,宠物医疗消费的主力军中产阶级和GenZ年轻人收入受影响;同时由于宠物医疗多为自费项目,消费者与宠物医院之间关于定价的矛盾被放大。此外,宠物医院的各项成本呈增加趋势,压缩了企业利润空间。例如行业人才稀缺下的人力成本提高、政府监管趋严下的运营成本上升、高进口依赖度下的设备和药物成本上升,以及宠物医院数量增长下的引流成本增加等。在当前环境下,对宠物医院强化经营效率、优化成本结构提出了新要求。龙头公司在通过扩张获得规模优势的同时,也需注重可持续健康发展。 我国宠物医院板块缺少相关上市公司,建议关注受益于协同效应增强及瑞派盈利能力领先逻辑下,瑞普生物的收入利润提升潜力。 一方面,瑞普生物通过收购提升规模效应、发挥协同作用。从瑞普生物自身竞争力来看,目前瑞普生物的宠物药品和疫苗覆盖医院门店近6000家(其中瑞派宠物医院覆盖超500家,覆盖率超90%)﹔其猫三联疫苗产品于23年8月首批获批并于24Q1上市,打破猫三联的国外垄断,具备先发优势。 从发挥协同作用的角度看,瑞普生物作为瑞派宠物医院的重要早期发起人,自2015年起多次增持瑞派。24年12月,瑞普生物发布公告拟收购瑞派宠物医院持有的中瑞供应链56.31%的股权,交易完成后,瑞普生物将控股中瑞供应链并将其并表。此前24年11月,瑞普生物发布公告拟收购中瑞华普15%的股权(中瑞华普主要资产为瑞派宠物医院17.52%股权)。而瑞派宠物医院门店数量自2016年的105家快速增长至2024年的600多家,现已覆盖全国27个省(直辖市)、70余座城市,主要分布于华南地区、大本营天津,以及北京、上海、成都等宠物经济发展程度较高的城市。2024年3月,瑞派与香港Pets Central签订战略合作协议,展业至大陆外市场。未来2-3年公司目标开1000家店,未来三年计划在全球范围内做到2000家门店。在医院数量增长的驱动之下,2023年瑞派宠物医院实现收入19.62亿元,2015-2023年 CAGR高达62.9%,24Q1-3实现收入17.12亿元,处于高速成长中。未来随着瑞普生物与瑞派宠物医院、中瑞供应链加强合作,有助于进一步 另一方面,瑞派宠物医院的盈利能力处于行业领先水平。拆分单店模型来看,瑞派的单店收入显著高于行业平均。2020年,大多数宠物医院年营业额在300万元以内,其中连锁宠物医院单店年营业额多在100-299万元,单体宠物医院年营业额多在100万元以内。瑞派的单店营收水平约为行业平均的1.7倍,2020年瑞派单店年营收额在300万以上的门店占比为35%,其中最高的单店年营业额可达3000万以上。以北京为例,2020年瑞派北京近50家门店的单店平均年营收在350 万元以上,为行业平均水平的1倍左右。 对比行业龙头新瑞鹏,其单店月收入位于行业中等水平,瑞派具备盈利优势。根据爱宠白皮书,2022年我国宠物诊疗机构月收入在10万元以内、10-20万元、20-40万元、40万元以上的占比分别为45.5%、33.2%、15.6%和 5.7%。而根据我们测算,2020-2022Q1-3新瑞鹏的单店月收入基本稳定在12万元左右,落于10-20万元区间,在业内处于中等水平。利润端层面,由于公司宠物美容业务占比较低,我们假设其与宠物医疗业务毛利率相等,得出2020-2022Q1-3新瑞鹏的单店毛利率分别为4.1%、3.4%和 0.2%。其单店毛利水平下降的原因主要是成本增速明显高于收入增速,包括管理成本和人工成本上涨等因素的影响。 (三)宠物疫苗国产替代加速中,有望实现优势突破 我国宠物疫苗市场稳步增长,占比较为稳定。根据派读宠物白皮书数据,宠物疫苗是宠物医疗行业第三大细分市场,2024年市场规模为75亿元,同比+3.3%,2021-2024年CAGR为+5%,尚有较大提升空间。宠物疫苗在宠物医疗行业总规模中的占比较为稳定,一般在9%左右波动,2024年为8.9%。 我国宠物疫苗市场目前仍主要由美国礼来、硕腾、荷兰英特威等外资企业主导。2021-2023年我国宠物疫苗使用率 top5品牌均为外资背景,其中硕腾的“妙三多”疫苗处于绝对领先地位。而国产疫苗由于发展时间较短,市场推广及接受度处于提升过程中,且目前国内注册产品主要集中在犬用领域。总体上,我们认为未来随着有竞争力的国产疫苗逐步上市和推广,国产疫苗将实现量价齐升并将由线上向线下渗透。 宠物疫苗国产替代正加速推进中,替代空间巨大。我国相对成熟的宠物疫苗产品主要是国产狂犬病灭活疫苗(犬、猫用),已有针对8种毒株的疫苗、十多家企业上市销售,国产替代进度较快。除此以外: (1)犬用疫苗:国产犬用疫苗主要集中在犬瘟热、犬二联、犬四联产品上,有中牧股份、科前生物等5家企业销售,自16年以来批签发量整体呈上升趋势。但需要注意的是国外已有犬六联、犬八联产品上市,国产疫苗与国外技术上依旧存在差距。 (2)猫用疫苗:2022年农业农村部为国产猫三联疫苗开通了应急评价通道。自23年8月以来,我国已有四批次共计8款国产猫三联疫苗通过应急评价,涉及5家上市公司(瑞普生物、科前生物、普莱柯、中牧股份、生物股份),其中从获批到上市节奏最快的是瑞普生物(23年8月通过应急评价,24年1月获批文号并上市,意味着硕腾旗下的“妙三多”疫苗一家独大的局面被打破(“妙三多”疫苗自2011年通过农业部审批进入中国市场,此前一直是国内唯一获得农业部正式批文的猫三联疫苗)。此外,瑞普生物于24年年初与申基生物达成战略合作,未来将联合开发猫四联mRNA疫苗。 猫三联疫苗国产替代具备需求支撑,有望实现优势突破。从猫三联疫苗的市场供需来看,由于疫苗产品所需的冷链运输,海关及运输问题常导致国内猫三联疫苗出现断货情况,此前2021-2022年国内就曾出现大范围的进口猫三联疫苗断货,2022年“妙三多”产品价格因缺货而暴涨。尽管硕腾自2017年起分期投资2.1亿美元在苏州建厂,通过生产本土化缓解猫三联供应短缺问题,但仍无法满足庞大的市场需求,因此国产猫三联的替代具备较强的需求支撑。此外,国产猫三联在价格、毒株、渠道等方面均较进口疫苗存在优势,或将助力国产替代优势突破。具体来看, (1)价格优势:目前进口和国产猫三联疫苗同样为有效期⒉年、首年免疫次数⒉次。根据Gangtise 投研,医院订货价层面,进口和国产猫三联价差不大。24年4月期间,硕腾“妙三多”疫苗的医院订货价为45元;而国产猫三联疫苗给医院的订货价对标“妙三多”,基本在30-40元区间(其中博莱得利“瞄倍护”为36元、普莱柯“瞄益哆”为30-38元、怡安生物“瞄三新”稍微便宜一些)。国产疫苗的价格优势主要体现在终端零售价层面,京东商城数据显示,单针“妙三多”优惠后到手价约为57元,而科前生物的“科妙优”单针到手价36元加赠驱虫药,国产猫三联疫苗的上市迅速影响了猫三联产品的价格体系,对进口“妙三多”形成冲击。 (2)毒株优势:以猫三联疫苗为例,硕腾“妙三多”疫苗由于是全球范围内使用的猫三联疫苗,对于我国本土的毒株预防作用或存偏弱的可能;而国产疫苗通常因其选用本土毒株,对于我国猫疫病的针对性或更强。例如瑞普生物“瑞瞄舒”优选国内流行毒株,与国内流行毒株同源性高、免疫保护效果好,能够达到接种后不发病、不排毒、不带毒/带毒时间短的保护效果,其中FCV(猫杯状病毒)RPVF0207株可交叉保护经典株和高致死型株,交叉保护能力强;博莱得利“瞄倍护”、科前生物“科妙优”、普莱柯“瞄益哆”等疫苗产品均选取我国近年的本土强势流行毒株,提高了疫苗毒株和流行毒株的匹配度。 (3)渠道优势:目前我国宠物医院行业竞争激烈,市场格局较为分散。从Top2龙头企业来看,25年3月新瑞鹏医院数量约1450家(根据Pet Notes宠物商业研究统计);24年瑞派宠物医院门店数量600多家,遍布全国多个省市。在国产疫苗的推广过程中,有望借助本土宠物医院渠道优势加速推广。相关上市公司方面,未来随着瑞普生物与瑞派宠物医院、中瑞供应链合作的持续深入,有助于进一步整合供应链资源、深化协同效应、拓展宠物医疗和药品销售渠道等。 硕腾在中国市场收入连续7个季度下滑,国产猫三联疫苗逐步贡献业绩。目前上市的国产猫三联疫苗已开始逐步贡献业绩,从上市较早的第一梯队瑞普生物“瑞瞄舒”、博莱得利“瞄倍护”、怡安生物“瞄三新”产品来看,均已有较好的销售表现。例如“瑞瞄舒”、“瞄倍护”销量均已突破100万头份,“瞄三新”24年销售额有望向亿元目标迈进等。而硕腾在中国市场的收入已经连续7个季度出现同比下滑。2024Q3,硕腾在中国市场实现营收6100万美元,同比-11.59%;24Q1-3累计营收为2.05亿美元,同比下降近20%。