如需更多报告,联系客服13699799697(微信)

或者,扫码阅读报告

1. 零食行业当前概貌

1.1. 零食市场规模及增长

零食有着娱乐、代餐和礼品三大功能,满足了不同年龄和场景的各式需求,是食品的重要补充,也是生活中不可或缺的调剂。中国零食已经从一个陈旧的传统行业转变为现代化的大产业。

中国零食市场已经突破一万亿元,并且以较快的速度增长着,城镇化以及产品和渠道创新是零食行业大步发展的重要推手。我们认为,未来三年零食市场将会保持在6%至8%的增长区间,2026 年有望突破14000 亿元规模。根据艾媒咨询的预测,2024 年中国零食市场的规模已达到12500 亿元,较2023 年增长8.7%。零食市场保持了较快的增长,产品创新、渠道创新激发了市场广泛的零食需求,是该市场保持较快增长的内驱力。我们认为,未来三年零食市场将会保持在6%至8%的增长区间,2026 年有望突破14000 亿元规模。

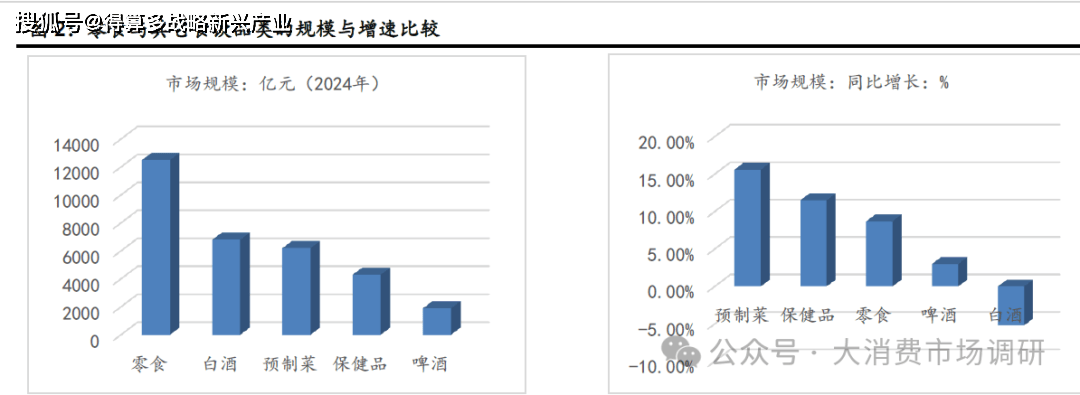

与其它品类相比,零食市场的增长相对较快。我们用预制菜、保健品、白酒、啤酒四个食饮品类与零食作为比较,横向比较之下发现零食市场的增长相对较快。

根据Euromonitor、Frost & Sullivan 以及中国酒业协会的数据,2024 年,预制菜、保健品、白酒、啤酒和零食市场的销售规模分别增长了15.6%、11.5%、-5.2%、3%和8.7%,零食市场的增长低于预制菜和保健品,但高于白酒和啤酒。

就二级市场而言,根据IFinD 的数据,零食板块相比其它食饮板块也经历了较快的收入增长。2016 至2019 年零食板块营收年均增长25.59%,2020 至2024 年年均增长14.62%,前后两个阶段均快于其它子板块。

电商渗透率提升,产品持续创新,社会发展阶段激发的心理需求以及渠道创新共同促成了传统零食行业新一轮的发展红利。中国零食市场的增长相对较快,主要由几个要素所推动:一是,电商渗透率持续提升,特别是兴趣平台和生活平台的崛起,带动了零食增长。二是,产品创新方面有较多突破,品类日趋多元化,比如相比传统零食,坚果、蛋白棒、深海类等创新零食更加关注健康价值与情绪价值,正是产品创新赋予古老行业以新的增长活力。三是,疫情期间对零食的需求激增,其中包含了一部分的心理需求;在经济低增长阶段,社会机会锐减,零食带给消费者低成本的消费慰藉。四是,随着零食量贩新业态的扩张,为零食的分销带来了新的可能,下沉市场的充分调动提供新一轮市场增长红利。

1.2. 零食的销售渠道

1.2.1. 各渠道的贡献占比

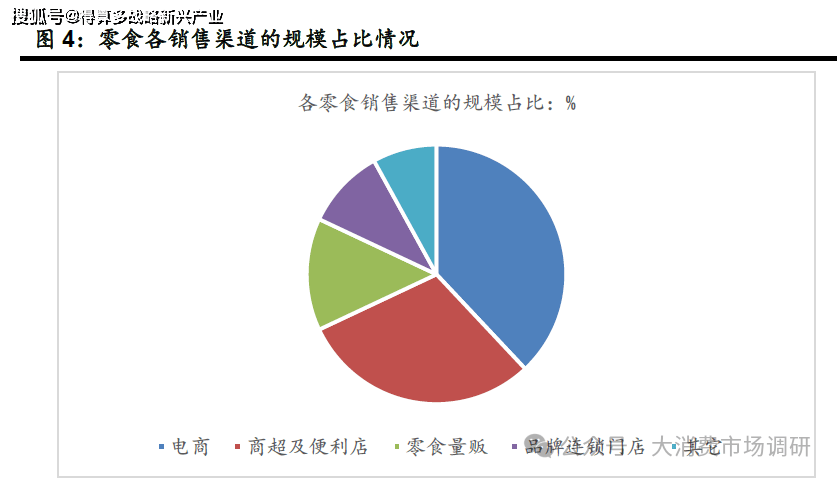

电商和线下超市仍是核心的销售渠道,在零食销售中合计规模占比达到68%。此外,零食量贩和品牌门店各占分销比例14%、10%。

根据凯度消费者指数、Euromonitor 及Frost & Sullivan 的数据,我们预计,截至2024年各零食销售渠道的销售额占比大致如下:电商渠道的占比约为38%,电商渠道是指天猫、京东、拼多多、抖音、小红书、美团闪购等各类电商平台、生活平台和兴趣平台;线下商超和便利店的渠道占比约为30%;零食量贩渠道的占比约为14%;品牌自建的连锁门店(如良品铺子、来伊份等自建门店)占比约为10%;自动贩卖机、学校卖部等渠道占比约为8%。可见,电商和线下超市仍是核心的销售渠道,在零食销售中合计规模占比达到68%。

1.2.2. 各渠道的增长情况

上述各渠道的增长轨迹不同,均经历了从高速到低速的变化。就当前来看,零食在商超渠道的销售增速保持在5%至6%,电商渠道约在7%至8%,量贩渠道增长迅猛。零食量贩渠道的迅猛崛起,其背后有着清晰的市场逻辑,即改造供应链体系,实现直销、低价、高频和便利的分销功能。依托高效的供应链以及低价策略,量贩这一渠道创新拉动了零食市场的整体增长。

电商

根据欧睿的数据,2008 至2022 年电商渠道的零食销售规模从2 亿元增至1040 亿元,年复合增长率为55.7%,增速远超其他渠道。2024 年,电商渠道的零食销售额增长7.8%,仍高于线下商超渠道,但是电商的各分销平台却显著分化,2024 年:淘宝渠道的零食销售额整6体.8下%,滑其中大部分品类呈现下滑趋势,并且缺少高增速的品类——增长较快的豆干制品也仅增5.4%。

京东渠道的零食销售额整体下滑4.5%。但是,在兴趣类平台,如抖音、小红书和快手,零食的各细分品类均实现了较快增长。近年来,兴趣平台通过直播带货、短视频种草等手段,聚拢了一批拥有共同画像的客户群体,实现了销售的精准推荐。目前,兴趣电商已经成为零食线上销售增长最快的渠道。2024 年,抖音平台的零食销售额增长23%,快手增长40%,肉类零食、坚果炒货、膨化食品等各个品类均实现了较快的增长。

商超

根据欧睿数据,2008 至2022 年,商超渠道的零食销售规模从1440 亿元增长至 3250 亿元,年平均复合增长率为6%。对于零食企业来说,商超渠道尽管销售贡献大,但是渠道费用高、销售成本高,导致上游供应商的利润被压缩。

量贩

零食量贩具有零食折扣店的性质,根据智云研报的数据,零食量贩在2024 年销售规模达1040 亿元,同比增长28.6%;按照26%的增速,我们预测零食量贩的规模2025 年达到1310.4亿元。零食量贩的门店数量增长迅猛,其背后有着清晰的市场逻辑,即改造供应链体系,实现直销、低价、高频和便利的分销功能。依托高效的供应链以及低价策略,量贩这一渠道创新拉动了零食市场的整体增长。

1.3. 零食的细分品类

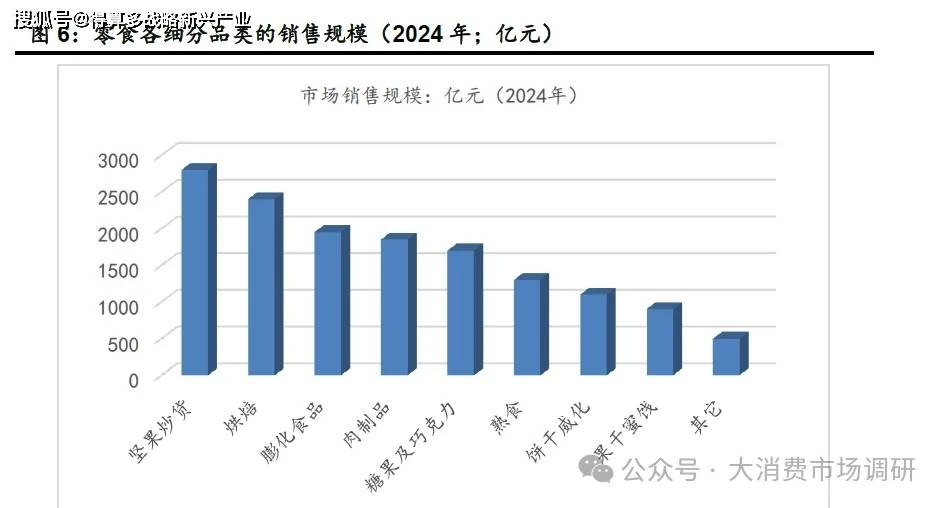

零食可细分为坚果炒货、膨化食品、糖果、烘焙、肉制品、熟食、果干蜜饯、饼干威化以及其它,其中,坚果炒货、烘焙糕点、膨化食品、肉制食品及糖果都是消费额超过1500 亿元的大品类。根据艾媒咨询和Euromonitor 的数据,截至2024 年,上述各细分品类的销售规模分别为2800 亿元、1950 亿元、1700 亿元、2400 亿元、1850 亿元、1300 亿元、900 亿元、1100亿元和500 亿元。其中,坚果炒货和烘焙糕点两大细分品类的市场规模均超2000 亿元;膨化食品、肉制零食、糖果巧克力等的销售规模亦均超过1500 亿元。

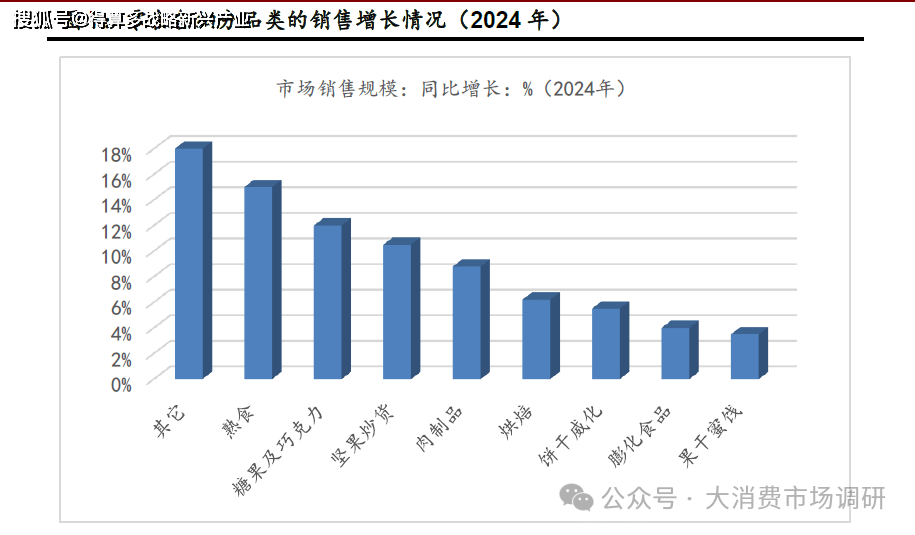

迎合健康绿色消费趋势的品类增长较快,传统零食增长缓慢。就品类增长来看,归于其它类下的冻干和植物基类零食,如冻干榴莲、海苔等,由于其创新和健康的特征目前增长最快,2024 年的销售规模增长18%。其次,熟食、糖果巧克力、坚果炒货等品类在2024 年也保持了双位数增速,分别为15%、12%和10.5%。饼干威化、膨化食品和蜜饯作为传统的中式零食,尽管市场规模较大,但市场增长缓慢,其健康取向也受到市场质疑。

健康饮食理念的普及也促使低糖、低脂、高蛋白产品占比提升,益生菌零食、代餐蛋白棒等是目前增长较快的细分品类。消费者对营养和健康的关注度提高,推动了零食行业从传统的高热量产品向功能性和健康导向的产品转型,进一步拓宽了市场发展空间。

1.4. 零食消费的区域差异

分行政区域来看,各个区域的零食市场规模、市场增长以及渠道话语权分配均显示了地方差异。根据Frost & Sullivan 的《中国区域零食消费白皮书2024》以及美团研究院的《区域零售趋势报告》:华东、华南零食消费规模较大,华中和西南市场消费增长较快。就零食市场的规模而言,2024 年华东、华南、华北位居前三,分别为3800 亿元、2600 亿元和2200 亿元;就零食市场规模的增长而言,2024 年华中、西南和华南位居前三,分别同比增长12.5%、11%和9.2%。此外,东北和西北经济欠发达区域的零食市场规模居于后位,暗示零食消费与区域经济有一定关联。具体地,2024 年东北、西北的零食市场规模分别为700 亿元和800 亿元,分别是华东的18%和21%。

华东、华南市场的突出特征是线上渗透率高以及高端零食的消费占比大、增长快。但由于市场供应丰富以及市场接近饱和,未来增长空间有限。

高端零食是指单价等于或大于50 元/500 克的零食产品,往往贴有零添加、低糖、有机、高蛋白等标签,如进口坚果、黑巧克力、低温烘焙等。

根据凯度《2024 健康零食调研》以及尼尔森的调查,健康高端零食在华东区域的渗透率达到65%,而全国平均为48%。2024 年,华东的零食市场规模为3800 亿元,其中高端零食达到1330亿元,高端零食的消费占比达到35%。2024 年,华东零食市场整体同比增长7.5%,而高端零食市场增长12%,高端零食增长远快于整体。细分来看,2024 年,生酮黑巧、短保烘焙、进口坚果等高端零食在华东市场的增长分别为25%、18%和15%。

华南市场的情况与华东市场较为接近,表现为零食消费高端化、线上化,以及进口零食占比较大。

华中地区是量贩门店密集铺开的核心区,量贩门店带来了华中地区零食消费的快速增长。经济欠发达区域的零食消费以散装低价为特征,并以传统零食为主。

华中是量贩门店密集布局的区域,门店快速铺开并带来了主要的消费增量。此外,西南市场以辣味零食为主; 西北市场以低价散装零食为主;东北市场以传统糕点为主,呈现低价散装的特征。

1.5. 零食消费的客群分布

就年龄而言,零食的客群分布在儿童及青少年、年轻人、中年人和老年人。

其中,儿童及青少年的零食需求偏向于膨化食品、糖果和巧克力以及IP 联名产品,以便利店及小卖部为主要消费渠道。

年轻人的消费特点是跟随网红热度,兴趣热点切换快,关注零食的情绪价值,并以低糖、高蛋白的健康零食为主,电商平台是他们主要的消费渠道。

中年人倾向于消费坚果、烘焙、红枣以及地方特产,并有家庭囤货和节日礼品备货的需求。

老年人的零食消费注重食品的糖份含量,以无糖、低糖为主,偏好软质零食和传统零食,商超是他们的主要消费渠道。

就性别分布而言,女性是零食消费的核心客群——按照艾媒的数据,零食消费中女性占60%至70%。女性对于零添加、低卡及性价比的关注度较高;男性对零食的消费主要集中在健身领域,能量和蛋白补充型零食是他们的主要关注。尤其在一线和二线城市,女性消费者成为烘焙品类的主要购买力,推动了小蛋糕、吐司等单品的热销。随着女性健身的普及,对低热量、高膳食纤维零食需求增长迅猛。

就城市层级而言,一、二线城市居民的客单价相对高,消费渠道主要是盒马、Ole’等高端连锁超市,高档零食和进口零食渗透率较高;三、四线城市居民看重零食的性价比,散称和大包装零食较为受欢迎,对夫妻店、量贩门店的渠道依存度大,白牌国货是主要的选择。

中国零食行业的增长动力主要来自新生代消费和城镇化进程,零食需求亦出现年轻化和需求下沉的特征。根据凯度调查,45%的线上零食消费都来自新生代(1995 年至2009 年出生),新生代每月人均零食饮料花费约为400 元,构成了零食消费的重要力量。在三四线城市及县城等下沉市场,年轻消费者对零食的购买频次和金额均在提升,下沉市场已经成为零食消费的主力军。

由于消费人群年轻化,零食所附加的情绪价值和社交属性日趋突出。根据《2024 休闲零食市场趋势洞察报告》,零食的社交属性显著增强,相关声量增速高达110.4%;特别是在学生群体和职场人士中,零食已成为维系人际关系的重要媒介