如需更多报告,联系客服13699799697(微信)

或者,扫码阅读报告

稳定币:挂钩法币的数字货币 提供支付、避险等重要功能

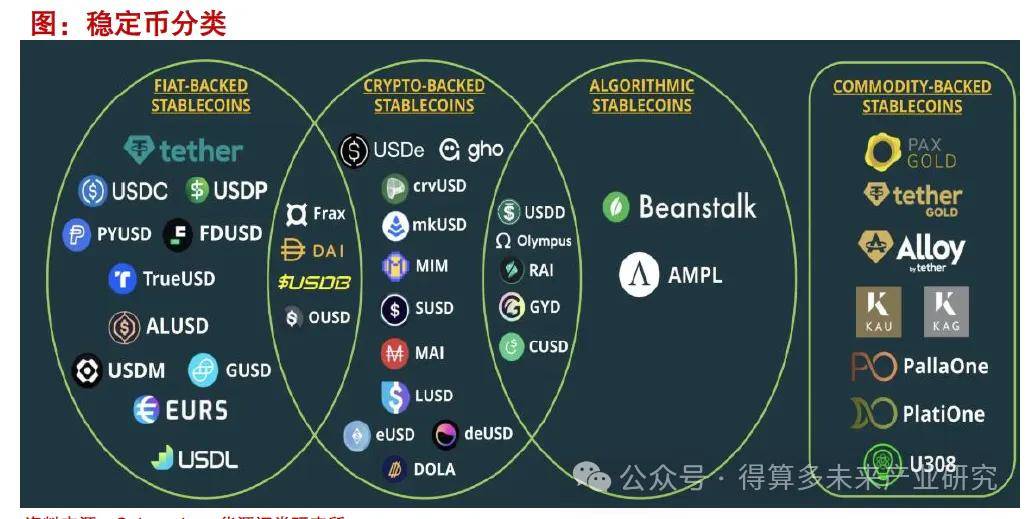

·锚定资产以实现价格稳定。稳定币是一种旨在保持价格稳定的加密货币,其价值通常与某种法定货币(如美元)、一篮子货币、商品(如黄金)或其他资产挂钩,以确保其价格的稳定性。稳定币结合了加密货币的技术优势(如快速交易、公开透明、全球可访问性等)和传统货币的稳定性,在支付、借贷、储值等多种应用场景中提供更稳定和高效的解决方案。

·稳定币的四大核心应用场景:支付、DeFi、跨境转账与避险。一是数字支付和交易媒介,可以有效的规避价格波动,提高结算效率;第二是去中心化金融(DeFi),如借贷、合成资产、DEX流动性提供;第三是跨境支付,它具有成本低、速度快、透明度高的几大优势;第四是稳定储值手段,可以在币圈动荡时避险。

·稳定币为数字资产持有者提供了必要的投机避险方式:从09年中本聪发布BTC以来,BTC已经运行到第四轮牛熊市,前三轮熊市BTC作为数字货币领域的“信仰”资产仍相对美元实现了78%、80%、77%的跌幅,稳定币的发行为数字资产投资/投机提供了重要的避险工具。

稳定币商业模式:无息揽储优于银行,但资产端局限性强

• 稳定币的商业模式本质上就是一种“无息揽储 + 利差套利”的模型,它与传统银行的“吸收存款 + 发放贷款”有明显不同。稳定币发行方(如 Circle、Tether)接受用户的法币(如美元),发行等值的稳定币(USDC/USDT),用户可以随时赎回,这本质上类似于用户把钱存在了稳定币公司,但不收利息。用户不收利息,这些钱被稳定币公司用来购买高流动性、低风险的资产(如美国国债),公司则赚取利息收益,稳定币公司能持有的资产相比银行范围小很多。用户不要求利息,是因为他们不是把稳定币当作理财产品,而是当作结算媒介、跨境通道和链上流动性工具,而这些“功能性价值”在使用场景中远超利息回报的吸引力。

• 传统商业银行的商业模式本质上是基于“吸收存款、发放贷款”的信用中介机制,通过利差收益和服务费用实现盈利。银行通过吸收客户的活期或定期存款,构成其主要负债端,同时将这部分资金以更高利率贷放给企业和个人,从中赚取净息差。

信任:稳定币发行商商业逻辑的根基

• 稳定币发行商的核心商业逻辑并非建立在法偿强制或国家信用之上,而是高度依赖于市场对其资产覆盖能力、兑付履约意愿及合规经营的信任机制。

• 稳定币发行商本质上是“数字货币负债”的发行人,其所发行的稳定币(如USDC、USDT)代表了对用户的短期兑付义务。这些代币虽以法币为锚定基础,却不具备法偿地位或国家信用背书,其价值完全依赖市场对发行方资产覆盖能力、流动性管理水平及兑付意愿的信任。在无中央银行担保和存款保险保护的前提下,稳定币构建的是一种“类货币市场基金+数字凭证”的结构,其可持续运行高度依赖信任机制的建立与维护。

• 因此,稳定币发行方的核心商业模式不是基于传统金融体系的信用扩张,而是通过透明的资产储备管理、频繁的信息披露和第三方审计来构建“市场信任”。一旦信任受损,便可能引发链上挤兑、价格脱锚甚至系统性传导风险。在高利率环境下,这一模式通过无息揽储和高流动性资产配置实现利差收益,但其长期稳定性依然取决于能否持续维持“信任—兑付—流通”的闭环。2022年加密大熊市USDT被做空 一个月赎回250亿美元度过信任危机

• 2022年5月,加密资产市场经历剧烈动荡,导火索是一种算法稳定币 TerraUSD(UST)突然脱锚,未能维持其与美元的1:1挂钩目标。UST 的崩盘引发了投资者恐慌性赎回,不仅重创其“姊妹币”LUNA,也迅速蔓延至整个稳定币和去中心化金融(DeFi)领域,导致市场出现大范围资产价格下跌和信心危机。

• 多家传统对冲基金(包括Fir Tree、Soros Fund、TradFi机构)针对Tether储备透明度不足、商业票据持仓比例高等问题发起多轮空头策略操作。Fir tree 认为Tether 所披露的资产储备中,商业票据(Commercial Paper)占比较高,且部分资产可能暴露于高风险信用主体(如中国房地产企业),在全球信用紧缩背景下存在大幅贬值或流动性风险。如果票据贬值,可能会导致Tether的储备和代币价格大幅下跌,同时利用舆论加速 Tether 面临赎回压力,加速价格波动。

• 包括Fir Tree、Soros Fund在内的传统金融机构采用“多层套利+信心打击”的复合策略,意图通过结构性二级市场抛压、媒体FUD(Fear, Uncertainty, Doubt)投放、链上流动性挤兑等手段制造USDT短期脱锚,撬动兑付压力并放大系统性波动。

• 快速赎回响应,提升透明度,清退高风险资产是Tether的主要应对措施。Tether在不到一个月的时间内成功赎回了约 250 亿美元 USDT,展现了其强大的流动性和韧性。2022 年第二季度,Tether 报告商业票据持仓从一季度末约 201 亿美元降至84亿美元,并在四季度末彻底清零。 2022 年夏,Tether 替换 Cayman 会计所,改由 BDO作为季度储备确认机构,并承诺将每月披露,成功度过信任危机。

稳定币格局: 双寡头垄断,发行方Tether利润一骑绝尘

在稳定币市场,USDT占主导位置。截止到2025年3月,稳定币中市占率排名第一的是USDT(Tether),发行规模1450亿美元,占比62%,并在2023-2025,增长迅猛;排名第二是USDC(Circle),发行规模602亿美元,占稳定币市场26%。其他稳定币(包含DAI、FRAX、新兴项目如USDE等),增长平稳,总发行规模287亿美元。Tether 的高利润主要源于庞大储备资产带来的利息收入,以及低成本运营和无需支付利息的稳定币模型。市占率高是Tether利润高的一个原因,除此之外,Tether 的团队精简员工人数仅有165人,运营成本相对较低。多元化的投资,比特币、黄金、人工智能、可再生能源等领域,实现了资产多元化和长期增长。

USDT线下渠道优势显著,依托灵活监管渗透其他用途市场

USDT线下流通优势明显,尽管USDT与USDC在链上流通结构上高度相似,均广泛应用于中心化交易所、去中心化金融(DeFi)平台及多链生态系统,但在线下渠道中,USDT展现出更强的可用性与市场接受度。得益于其高流动性、较低交易成本及相对灵活的监管属性,USDT在部分新兴市场被广泛用于场外交易(OTC)、跨境支付和民间兑换,成为部分地区数字资产与法币之间的重要中介工具。特别是在亚洲、中东、拉美等地区,USDT已渗透至以社交平台为基础的非正式支付网络,构建起一套高频使用的稳定币流通路径。USDT在全球“其他用途地带”市场中形成了天然优势,其线下流通网络具有强路径依赖性,而USDC更聚焦合规使用场景,在线下渠道渗透有限。

USDC构筑合规渠道壁垒,依托强监管赋能主流市场

USDC依托强监管构筑合规壁垒,强化其在主流市场的制度性优势。

1)发行主体监管合规性:USDC由注册于美国的Circle发行,纳入FinCEN监管并持有多州MSB牌照,具备高度合规资质;相较之下,USDT母公司(Tether Holdings Limited)注册于英属维京群岛,缺乏美国监管覆盖,存在更多制度套利空间。

2)资金储备与审计透明度:USDC储备100%为美元等价物(现金与短期美债),由德勤定期审计,信息披露规范;而USDT虽宣称足额抵押,但其资产构成、审计频次与透明度仍受质疑。

3)KYC/AML 执行强度:USDC广泛执行KYC/AML流程,用户身份清晰可溯;USDT则因可通过非托管钱包或OTC等方式绕过KYC,在匿名性与潜在合规风险上更为敏感。

4)链上流通路径与追踪性:USDC主要流通于以太坊等主流公链,交易行为可全链溯源;而USDT大量部署于TRON等匿名性更强、追踪难度更高的链上网络。

5)信息披露频次:USDC实行月度审计披露机制,财务与资产结构公开透明;USDT目前虽每季度发布一次储备证明报告,但报告深度相对不足。

USDC凭借其监管背书、透明审计机制及可追踪链上路径,正逐步构筑面向机构金融、法币通道与DeFi场景的合规渠道壁垒,强化其作为“合规代表型”稳定币的市场认知。

多地区陆续发布稳定币监管框架 行业发展有望加速

·截至2025年6月,稳定币作为连接传统金融与区块链金融的重要枢纽,其监管问题受到全球高度关注。特别是中国香港与美国,分别推出《稳定币条例》(Stablecoin Ordinance)与《GENIUS法案》(Guiding and Establishing National Innovation for U.S. Stablecoins Act of 2025),在稳

定币监管制度建设上走在世界前列。

·美国与中国香港在立法路径和技术细节上虽然存在差异,但在核心原则上却达成共识:法币挂钩、全额储备支持、许可发行。中国香港《稳定币条例》概览:在2025年5月21日,中国香港立法会通过《稳定币条例》,中国香港成为亚太地区首个建立稳定币发牌制度的司法管辖区,也是全球首个建立法币锚定稳定币(Fiat-referenced Stablecoin, FRS)全面监管框架的司法管辖区。

稳定币法案发布后,各类合规主体竞相发币

·2025年,全球银行业在合规框架逐步明晰的背景下,加快了稳定币的探索与落地进程。2024年7月,渣打银行(中国香港)率先参与香港金管局“稳定币沙盒测试”;在Genius法案通过后,美国本土多家大型银行正联合推进“银行主导型稳定币网络”建设。包括摩根大通、美国银行、花旗集团与富国银行在内的机构,正与Zelle运营商Early Warning Services及实时支付清算网络,探索合规稳定币的联合发行与清算机制。此举意在抢占数字美元生态基础设施主导权,并应对科技平台稳定币对银行传统支付结算业务的潜在冲击。

·稳定币正成为零售企业绕开传统金融网络、构建闭环支付体系的战略工具。沃尔玛正在评估发行锚定美元的企业稳定币,拟将其整合至会员体系、Walmart Pay 数字钱包及国际支付网络中,核心目标在于降低对 Visa、Mastercard 等传统信用卡清算网络的依赖,进而减少数十亿美元级别的年化交易费用与交换费支出。

·蚂蚁集团正积极布局稳定币赛道,旗下蚂蚁数科与蚂蚁国际分别启动香港稳定币牌照申请,形成“双主体、多维度”的战略部署。其中,蚂蚁数科聚焦区块链底层技术与现实资产通证化,已完成香港监管沙箱的先行先试;蚂蚁国际则围绕全球支付网络与企业财资管理,将稳定币融入Alipay+、WorldFirst 等平台,提升跨境资金流转效率。

合规稳定币由于抵押物限制将显著限制资产收益规模

·当前短期美债收益率处于过去20年中高位水平,后期下降概率较大,稳定币收益规模或将受限。

·由于美国法案对合规稳定币要求只能持有93天期限以内短期美债,假设合规稳定币行业规模扩张到5000亿美元,在1%短债收益率假设下,整个行业的资产收益空间在50亿美元,而合规框架外的稳定币龙头泰达一家公司在2024年即收获超过130亿美元利润,主要是通过中长债、黄金、比特币以及其他风险资产获得了超额收益。

稳定币行业规模超2300亿,美国财政部预计2028年达2万亿

截至2025年第一季度,全球稳定币市场总市值已达2,340亿美元,较2023年谷底反弹显著。其中:USDT 以约1,450亿美元市值继续维持市场主导地位,占比超过60%;USDC 约为602亿美元,恢复增长趋势但占比略有回落;其他稳定币(如DAI、FRAX、TUSD等)合计287亿美元,市占相对分散。